分享幣圈內容,享內容挖礦收益

placeholder

smileycapital

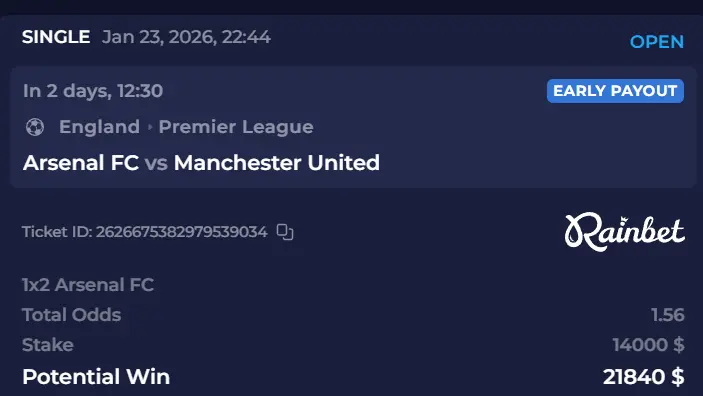

perma punting Arsenal 繼續

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

早安,CT,週日愉快

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#GrowthPointsDrawRound16

🚀 #GrowthPointsDrawRound16 – 動能持續!

第16輪成長點數已開放,早期參與者已經在尋求巨額獲利。每一點都很重要,在這次策略抽獎中,市場的熱情正迅速升溫。不要錯過機會,來確保你的強勢位置——這一輪可能會決定下一波成長浪潮!

#GrowthPointsDrawRound16

👉 現在加入並開始收集點數:https://www.gate.com/activities/watch-to-earn?now_period=15

🔥 觀看賺取 — 第15季已上線!獎池全面升級!

🎁 本輪獎品:

Burberry 羊絨圍巾|GT|農曆新年禮盒|$50 位置券|Token幸運包 — 100%中獎機率

📈 將上季的Heat Points帶入本季!

觀看直播、留言、簽到,並預約直播以將Heat Points轉換為抽獎次數

80 Heat Points = 1次抽獎 — 現在加入永遠不遲。下一位幸運得主可能就是你!

查看原文🚀 #GrowthPointsDrawRound16 – 動能持續!

第16輪成長點數已開放,早期參與者已經在尋求巨額獲利。每一點都很重要,在這次策略抽獎中,市場的熱情正迅速升溫。不要錯過機會,來確保你的強勢位置——這一輪可能會決定下一波成長浪潮!

#GrowthPointsDrawRound16

👉 現在加入並開始收集點數:https://www.gate.com/activities/watch-to-earn?now_period=15

🔥 觀看賺取 — 第15季已上線!獎池全面升級!

🎁 本輪獎品:

Burberry 羊絨圍巾|GT|農曆新年禮盒|$50 位置券|Token幸運包 — 100%中獎機率

📈 將上季的Heat Points帶入本季!

觀看直播、留言、簽到,並預約直播以將Heat Points轉換為抽獎次數

80 Heat Points = 1次抽獎 — 現在加入永遠不遲。下一位幸運得主可能就是你!

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

馬币火

Malaysian Ringgit

創建人@火火火2026

上市進度

100.00%

市值:

$18.32萬

創建我的代幣

#黄金白银再创新高

2025年白銀走勢兼具商品與金融屬性的雙重特質,既受工業需求回暖的支撐,新能源、光伏產業的擴張讓白銀工業消費端持續發力,也因全球貨幣政策調整、避險情緒波動呈現明顯的震盪特徵。相較於黃金,白銀彈性更強,漲跌幅度更甚,對普通投資者而言,機會與風險並存。它既是工業鏈上的剛需品,也是資產配置中的避險選擇,短期看資金面與消息面擾動,長期則錨定全球經濟復甦與產業升級節奏,操作中更需把握趨勢,規避短期波動帶來好處。

查看原文2025年白銀走勢兼具商品與金融屬性的雙重特質,既受工業需求回暖的支撐,新能源、光伏產業的擴張讓白銀工業消費端持續發力,也因全球貨幣政策調整、避險情緒波動呈現明顯的震盪特徵。相較於黃金,白銀彈性更強,漲跌幅度更甚,對普通投資者而言,機會與風險並存。它既是工業鏈上的剛需品,也是資產配置中的避險選擇,短期看資金面與消息面擾動,長期則錨定全球經濟復甦與產業升級節奏,操作中更需把握趨勢,規避短期波動帶來好處。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

星期天快樂!今天有什麼研究清單上的內容嗎?我已經有一段時間沒買到什麼酷的東西了。你呢?

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#GateWeb3UpgradestoGateDEX — 通往去中心化金融的重大飛躍

Gate 正在以其最新升級——正式將 Gate Web3 發展為 Gate DEX,邁出大膽且具有戰略性的步伐,進入去中心化金融的未來。這一轉變不僅僅是品牌的改變,更代表了在快速成長的 Web3 生態系統中,對去中心化、透明度和用戶賦能的堅定承諾。

Gate DEX 設計旨在讓用戶完全掌控自己的數字資產,消除中介的需求。通過運行在去中心化的框架下,用戶可以直接從自己的錢包進行交易,同時保持對私鑰的完全所有權。這一轉變大大提升了安全性,並與區塊鏈技術的核心原則——信任缺失和透明度——保持一致。

Gate DEX 的一大亮點是其多鏈支持,允許用戶無縫訪問多個區塊鏈網絡上的資產。這確保了更好的流動性、更廣泛的代幣可用性,以及更順暢的跨鏈交互。結合優化的智能合約和先進的路由技術,Gate DEX 提供快速、高效且低成本的交易,同時不犧牲去中心化。

此外,Gate DEX 提供直觀的界面,適合新手和經驗豐富的交易者。用戶可以探索去中心化交易、流動性池和鏈上機會,並享受順暢且用戶友好的體驗。通過整合強大的分析工具和 Web3 工具,Gate DEX 彌合了中心化效率與去中心化自由之間的鴻溝。

從 Gate Web3 升級到 Gate DEX,反映了 Gate 的長遠願景:建立一個完全去中心化、以用戶為先的金融

查看原文Gate 正在以其最新升級——正式將 Gate Web3 發展為 Gate DEX,邁出大膽且具有戰略性的步伐,進入去中心化金融的未來。這一轉變不僅僅是品牌的改變,更代表了在快速成長的 Web3 生態系統中,對去中心化、透明度和用戶賦能的堅定承諾。

Gate DEX 設計旨在讓用戶完全掌控自己的數字資產,消除中介的需求。通過運行在去中心化的框架下,用戶可以直接從自己的錢包進行交易,同時保持對私鑰的完全所有權。這一轉變大大提升了安全性,並與區塊鏈技術的核心原則——信任缺失和透明度——保持一致。

Gate DEX 的一大亮點是其多鏈支持,允許用戶無縫訪問多個區塊鏈網絡上的資產。這確保了更好的流動性、更廣泛的代幣可用性,以及更順暢的跨鏈交互。結合優化的智能合約和先進的路由技術,Gate DEX 提供快速、高效且低成本的交易,同時不犧牲去中心化。

此外,Gate DEX 提供直觀的界面,適合新手和經驗豐富的交易者。用戶可以探索去中心化交易、流動性池和鏈上機會,並享受順暢且用戶友好的體驗。通過整合強大的分析工具和 Web3 工具,Gate DEX 彌合了中心化效率與去中心化自由之間的鴻溝。

從 Gate Web3 升級到 Gate DEX,反映了 Gate 的長遠願景:建立一個完全去中心化、以用戶為先的金融

- 讚賞

- 5

- 8

- 轉發

- 分享

Miss crypto :

:

Ape In 🚀查看更多

#GrowthPointsDrawRound16

Gate 每日獎勵活動:巧用小額獎勵轉化為實質交易價值 (2026年1月21–25日)

Gate 在2026年1月21日至25日間推出一個短暫但獎勵豐厚的活動,提供每日激勵,能直接影響交易績效。這不僅僅是隨機的贈品——如果運用得當,這些獎勵可以有效降低成本並提升持倉效率。

每天有哪些內容?

每日參與者可以解鎖一系列旨在支持活躍交易者的獎勵:

幸運袋 (每天10個)

每個袋子內含隨機獎勵,持續性是關鍵。

持倉提升券 ($1–$5 範圍)

有助於增加曝光度,無需額外資金。

交易手續費回贈券 ($1–$5)

降低交易成本的實用方式。

TOSHI 代幣 (每天100個)

數量雖少,但累積起來效果顯著。

每日獎勵明細 (1月21–25日)

這次活動並非專注於一個大獎,而是將價值分散在多天:

某些天強調持倉券

其他天則結合手續費回贈與代幣獎勵

每天都可以獲得幸運袋,強化每日參與

這種結構明顯偏向那些持續登入並領取獎勵的用戶,而非一次性行動。

我會如何參與這個活動

從策略角度來看,以下是最大化收益的方法:

持續性勝過隨機性

錯過天數意味著失去保證價值——尤其是幸運袋。

有選擇性地使用持倉券

它們在明確設定的交易中效果最佳,而非衝動進場。

手續費回贈 = 隱藏優勢

隨著時間推移,降低的手續費能超越許多小額交易贏利。

不要忽視 TOSHI 的累積

Gate 每日獎勵活動:巧用小額獎勵轉化為實質交易價值 (2026年1月21–25日)

Gate 在2026年1月21日至25日間推出一個短暫但獎勵豐厚的活動,提供每日激勵,能直接影響交易績效。這不僅僅是隨機的贈品——如果運用得當,這些獎勵可以有效降低成本並提升持倉效率。

每天有哪些內容?

每日參與者可以解鎖一系列旨在支持活躍交易者的獎勵:

幸運袋 (每天10個)

每個袋子內含隨機獎勵,持續性是關鍵。

持倉提升券 ($1–$5 範圍)

有助於增加曝光度,無需額外資金。

交易手續費回贈券 ($1–$5)

降低交易成本的實用方式。

TOSHI 代幣 (每天100個)

數量雖少,但累積起來效果顯著。

每日獎勵明細 (1月21–25日)

這次活動並非專注於一個大獎,而是將價值分散在多天:

某些天強調持倉券

其他天則結合手續費回贈與代幣獎勵

每天都可以獲得幸運袋,強化每日參與

這種結構明顯偏向那些持續登入並領取獎勵的用戶,而非一次性行動。

我會如何參與這個活動

從策略角度來看,以下是最大化收益的方法:

持續性勝過隨機性

錯過天數意味著失去保證價值——尤其是幸運袋。

有選擇性地使用持倉券

它們在明確設定的交易中效果最佳,而非衝動進場。

手續費回贈 = 隱藏優勢

隨著時間推移,降低的手續費能超越許多小額交易贏利。

不要忽視 TOSHI 的累積

TOSHI-3.04%

- 讚賞

- 1

- 9

- 轉發

- 分享

HighAmbition :

:

買入理財 💎查看更多

快來看看Gate,並加入我參加最熱的活動!https://www.gate.com/campaigns/3913?ref=X1QRVFlc&ref_type=132&utm_cmp=ApbojVO9

查看原文

- 讚賞

- 1

- 2

- 轉發

- 分享

HighAmbition :

:

買入理財 💎查看更多

#JapanBondMarketSell-Off

為何日本債市動盪震撼全球金融

近期日本債市的拋售吸引了全球投資者、經濟學家與政策制定者的關注。作為世界最大且最穩定的政府債券市場之一,日本債券收益率的突然上升不僅代表該國經濟的重大轉變,也對全球金融市場產生深遠影響。

數十年來,日本以超低利率和由日本銀行((BoJ))主導的積極貨幣寬鬆政策聞名。透過如收益率曲線控制((YCC))等政策,日本銀行將政府債券收益率人為壓低,以刺激經濟成長並對抗通貨緊縮。然而,持續的通脹壓力、全球利率上升以及日元走弱,迫使市場重新評估這些政策的可持續性。

拋售始於投資者預期日本銀行可能進行政策轉變。即使是微小的調整或暗示收緊,都會導致日本政府債券((JGB))收益率飆升。隨著收益率上升,債券價格下跌,引發廣泛拋售。這一動向反映出市場日益擔憂日本可能終於擺脫長期的寬鬆貨幣立場。

其影響深遠。較高的債券收益率增加了政府的借款成本,對已經龐大的公共債務形成壓力。同時,持有大量JGB的銀行、養老基金和保險公司面臨估值損失,可能影響金融穩定。對國內投資者而言,這代表著經過多年可預測回報後,進入了一個充滿不確定性的新時代。

在全球層面,日本債市的拋售意義重大,因為日本投資者是外國債券(包括美國國債)最大的持有者之一。國內收益率的上升可能促使他們將資金匯回國內,進而推動全球債券收益率上升,增加國際市場的波動性。

貨幣

查看原文為何日本債市動盪震撼全球金融

近期日本債市的拋售吸引了全球投資者、經濟學家與政策制定者的關注。作為世界最大且最穩定的政府債券市場之一,日本債券收益率的突然上升不僅代表該國經濟的重大轉變,也對全球金融市場產生深遠影響。

數十年來,日本以超低利率和由日本銀行((BoJ))主導的積極貨幣寬鬆政策聞名。透過如收益率曲線控制((YCC))等政策,日本銀行將政府債券收益率人為壓低,以刺激經濟成長並對抗通貨緊縮。然而,持續的通脹壓力、全球利率上升以及日元走弱,迫使市場重新評估這些政策的可持續性。

拋售始於投資者預期日本銀行可能進行政策轉變。即使是微小的調整或暗示收緊,都會導致日本政府債券((JGB))收益率飆升。隨著收益率上升,債券價格下跌,引發廣泛拋售。這一動向反映出市場日益擔憂日本可能終於擺脫長期的寬鬆貨幣立場。

其影響深遠。較高的債券收益率增加了政府的借款成本,對已經龐大的公共債務形成壓力。同時,持有大量JGB的銀行、養老基金和保險公司面臨估值損失,可能影響金融穩定。對國內投資者而言,這代表著經過多年可預測回報後,進入了一個充滿不確定性的新時代。

在全球層面,日本債市的拋售意義重大,因為日本投資者是外國債券(包括美國國債)最大的持有者之一。國內收益率的上升可能促使他們將資金匯回國內,進而推動全球債券收益率上升,增加國際市場的波動性。

貨幣

- 讚賞

- 5

- 9

- 轉發

- 分享

Miss crypto :

:

DYOR 🤓查看更多

v8

真男人

創建人@来财来财来

認購進度

0.00%

市值:

$0

創建我的代幣

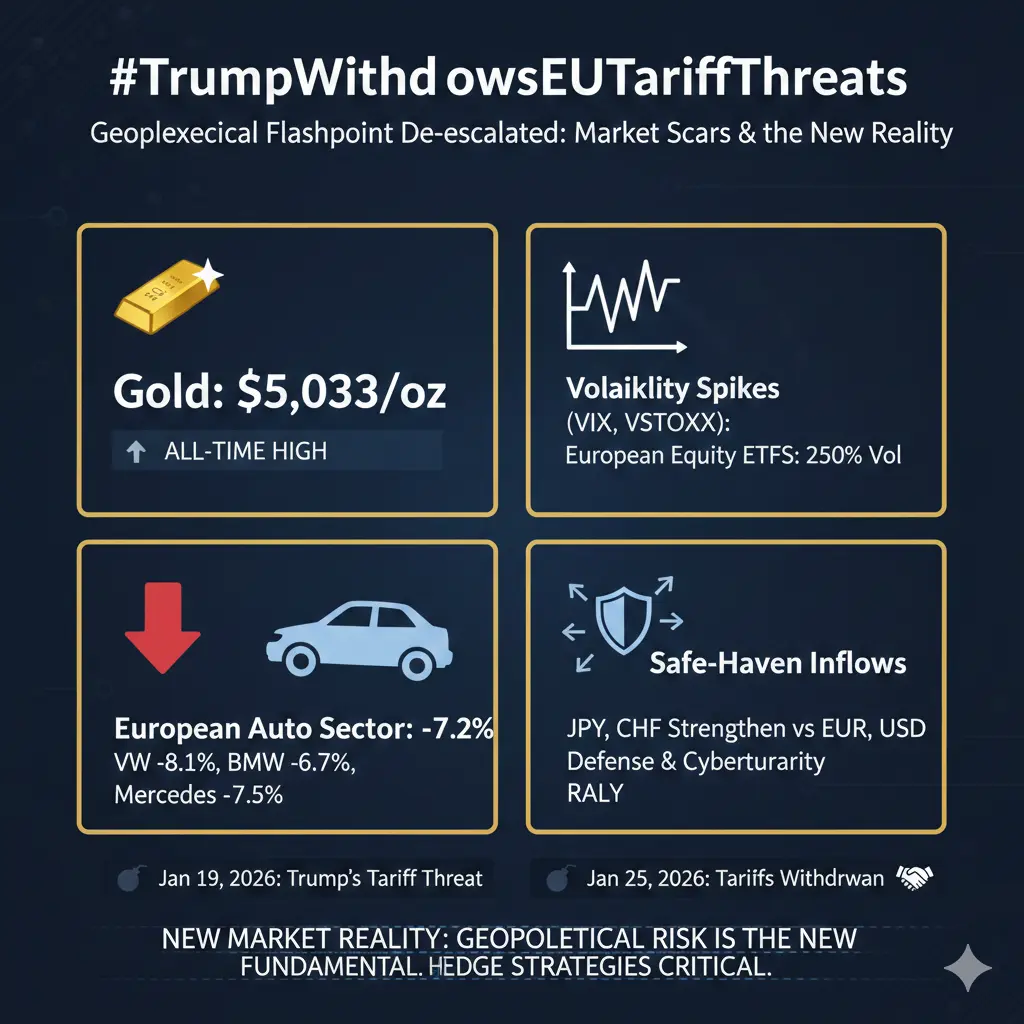

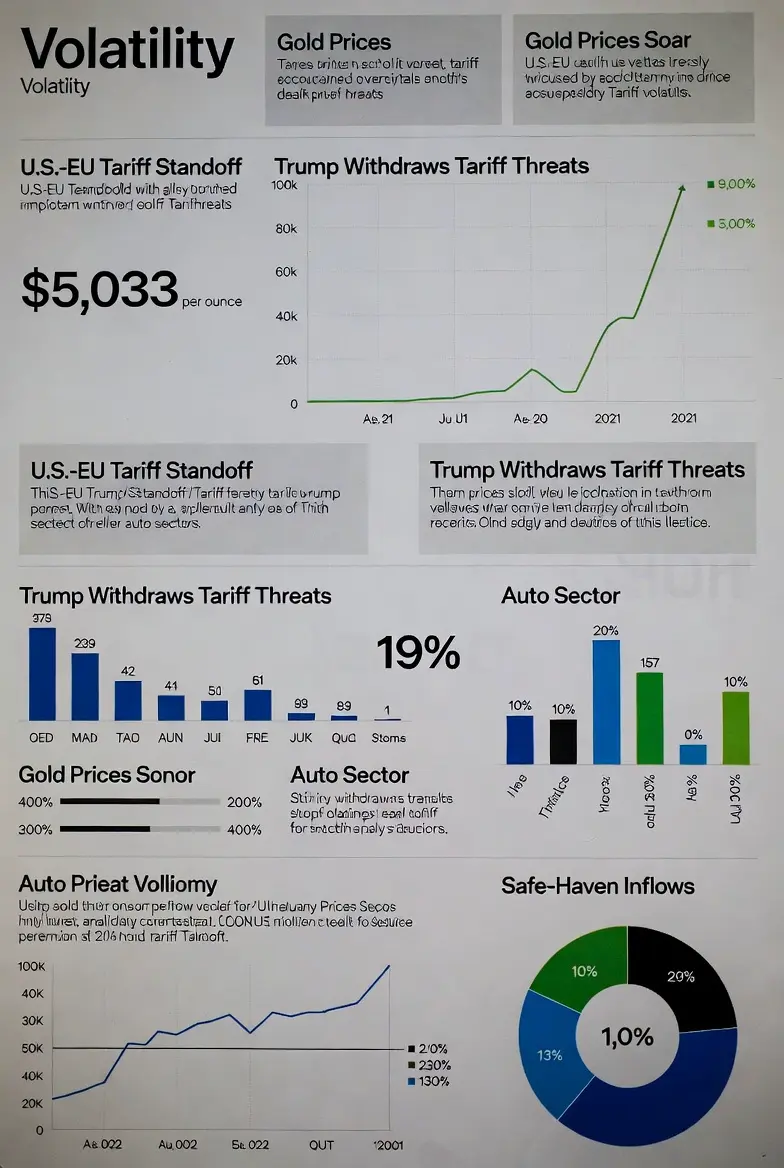

#特朗普撤回對歐盟的關稅威脅

最近有關唐納德·特朗普決定撤回對歐盟的關稅威脅的發展,標誌著全球貿易動態和國際經濟關係的重大轉變。

數月來,跨大西洋市場籠罩著不確定性,對於關稅升級的擔憂引發了供應鏈中斷、成本上升和經濟不穩定的擔憂。然而,此舉傳達出更具外交和戰略性的態度,為對話而非對抗創造了空間。

貿易戰一向代價高昂。關稅不僅影響政府和企業,也直接影響消費者、工人和小企業。從進口商品價格上升到對製造業的壓力,激進的貿易政策常常在整個經濟中產生連鎖反應。通過撤回關稅威脅,特朗普的決定減輕了對歐洲出口商和美國進口商的即時壓力,為依賴跨境貿易的企業帶來了緩解。

這一轉變也凸顯了對全球相互依存更廣泛的理解。在當今經濟中,沒有任何國家能孤立運作。美國和歐盟在貿易、科技、金融和投資方面緊密相連。通過關稅破壞這種關係,不僅可能削弱經濟增長,也可能損害政治和戰略聯盟。撤回關稅威脅傳遞出一個訊息:合作與談判比經濟攻擊更具威力。

金融市場已經開始做出積極反應。投資者普遍偏好穩定而非不確定性,此舉降低了突發貿易衝擊的風險。股市、商品市場甚至加密貨幣市場都從可預測的宏觀經濟條件中受益。當全球緊張局勢減緩,風險偏好通常會增加,進而提升投資信心和長期規劃。

從地緣政治角度來看,這一決策也改善了美國與歐盟之間的外交關係。在面對經濟放緩、科技競爭和地緣政治衝突等多重挑戰的世界中,強大的聯盟至關重要。經濟團結能增強政

查看原文最近有關唐納德·特朗普決定撤回對歐盟的關稅威脅的發展,標誌著全球貿易動態和國際經濟關係的重大轉變。

數月來,跨大西洋市場籠罩著不確定性,對於關稅升級的擔憂引發了供應鏈中斷、成本上升和經濟不穩定的擔憂。然而,此舉傳達出更具外交和戰略性的態度,為對話而非對抗創造了空間。

貿易戰一向代價高昂。關稅不僅影響政府和企業,也直接影響消費者、工人和小企業。從進口商品價格上升到對製造業的壓力,激進的貿易政策常常在整個經濟中產生連鎖反應。通過撤回關稅威脅,特朗普的決定減輕了對歐洲出口商和美國進口商的即時壓力,為依賴跨境貿易的企業帶來了緩解。

這一轉變也凸顯了對全球相互依存更廣泛的理解。在當今經濟中,沒有任何國家能孤立運作。美國和歐盟在貿易、科技、金融和投資方面緊密相連。通過關稅破壞這種關係,不僅可能削弱經濟增長,也可能損害政治和戰略聯盟。撤回關稅威脅傳遞出一個訊息:合作與談判比經濟攻擊更具威力。

金融市場已經開始做出積極反應。投資者普遍偏好穩定而非不確定性,此舉降低了突發貿易衝擊的風險。股市、商品市場甚至加密貨幣市場都從可預測的宏觀經濟條件中受益。當全球緊張局勢減緩,風險偏好通常會增加,進而提升投資信心和長期規劃。

從地緣政治角度來看,這一決策也改善了美國與歐盟之間的外交關係。在面對經濟放緩、科技競爭和地緣政治衝突等多重挑戰的世界中,強大的聯盟至關重要。經濟團結能增強政

- 讚賞

- 2

- 1

- 轉發

- 分享

HighAmbition :

:

買入理財 💎#NextFedChairPredictions

2026:將塑造未來十年的聯準會重置 🌍

隨著鮑爾於2026年5月15日任期結束,全球市場不僅在預期一位新任聯準會主席——而是在預期一個新的貨幣體系。

這個決策不僅會影響利率。

它將重新定義美元主導地位、風險資產、黃金與加密貨幣。

以下是市場的布局 👇

🔍 最有可能的人選 ( 2026年初 )

🥇 Kevin Warsh — 市場首選

曾任聯準會理事,在華爾街和華盛頓都具有高度信譽。

• 被視為政策平衡而非意識形態

• 支持創新與數位資產

• 堅定捍衛聯準會獨立性

📈 市場觀點:美元穩定 + 風險偏好反彈

🕊️ Kevin Hassett — 成長優先候選人

現任國家經濟委員會主任。

• 支持經濟增長與降息

• 吸引擁護財政擴張的投資者

• 引發對政治影響聯準會的擔憂

📉 市場觀點:短期流動性提升,長期通膨風險

🧱 Christopher Waller — 連續性與穩定性

現任聯準會理事,與鮑爾時代的思路一致。

• 可預測的保守政策立場

• 若市場偏好穩定而非變革,將是首選

• 最少干擾的選擇

📊 市場觀點:中性、以穩定為導向的定價

⚖️ 真正的戰鬥:獨立性與政治

2026年是聯準會歷史上最激烈的壓力測試之一。

市場關心的核心問題:

聯準會會保持獨立性——還是成為政治工具?

即使是獨立性受到威脅的跡象也可能: •

2026:將塑造未來十年的聯準會重置 🌍

隨著鮑爾於2026年5月15日任期結束,全球市場不僅在預期一位新任聯準會主席——而是在預期一個新的貨幣體系。

這個決策不僅會影響利率。

它將重新定義美元主導地位、風險資產、黃金與加密貨幣。

以下是市場的布局 👇

🔍 最有可能的人選 ( 2026年初 )

🥇 Kevin Warsh — 市場首選

曾任聯準會理事,在華爾街和華盛頓都具有高度信譽。

• 被視為政策平衡而非意識形態

• 支持創新與數位資產

• 堅定捍衛聯準會獨立性

📈 市場觀點:美元穩定 + 風險偏好反彈

🕊️ Kevin Hassett — 成長優先候選人

現任國家經濟委員會主任。

• 支持經濟增長與降息

• 吸引擁護財政擴張的投資者

• 引發對政治影響聯準會的擔憂

📉 市場觀點:短期流動性提升,長期通膨風險

🧱 Christopher Waller — 連續性與穩定性

現任聯準會理事,與鮑爾時代的思路一致。

• 可預測的保守政策立場

• 若市場偏好穩定而非變革,將是首選

• 最少干擾的選擇

📊 市場觀點:中性、以穩定為導向的定價

⚖️ 真正的戰鬥:獨立性與政治

2026年是聯準會歷史上最激烈的壓力測試之一。

市場關心的核心問題:

聯準會會保持獨立性——還是成為政治工具?

即使是獨立性受到威脅的跡象也可能: •

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 5

- 2

- 轉發

- 分享

HighAmbition :

:

2026 GOGOGO 👊查看更多

#RIVERUp50xinOneMonth

一個震驚加密市場的月度反彈

加密市場並不陌生於波動,但每隔一段時間,一個項目會帶來如此強烈的漲勢,吸引整個Web3社群的注意。RIVER正是如此。在短短一個月內,RIVER漲幅接近50倍,從一個低調資產變成市場上最受關注的代幣之一。

這種爆炸性增長並非僅靠炒作推動。在#RIVERUp50xinOneMonth 運動背後,是強大的基本面、日益增加的實用性以及迅速增長的社群信心的有力結合。隨著投資者開始認識到RIVER的長期願景,需求加速,流動性改善,動能以驚人的速度建立起來。

RIVER成功的關鍵驅動因素之一是其明確的生態系統策略。該項目專注於建立現實世界的應用案例、可持續的代幣經濟模型,以及為擴展性和速度而設計的高效區塊鏈基礎設施。與短暫的迷因炒作不同,RIVER展現出持續的交易量增長和有機用戶採用,這有助於支撐其巨大的價格升值。

社群參與也扮演了重要角色。社交平台、交易社群和加密影響者積極討論RIVER的進展,形成了強大的網絡效應。隨著越來越多的用戶加入生態系統,信心增強,進一步推動上行動能。這展現了當社群驅動的成長與堅實的項目路線圖相結合時的真正力量。

僅用一個月就達到50倍的漲幅,提醒我們加密市場獎勵早期研究、耐心和對創新的信念。RIVER的表現凸顯了當技術、願景與市場時機完美結合時,新興項目如何超越預期。

儘管市場始終存在風險,

一個震驚加密市場的月度反彈

加密市場並不陌生於波動,但每隔一段時間,一個項目會帶來如此強烈的漲勢,吸引整個Web3社群的注意。RIVER正是如此。在短短一個月內,RIVER漲幅接近50倍,從一個低調資產變成市場上最受關注的代幣之一。

這種爆炸性增長並非僅靠炒作推動。在#RIVERUp50xinOneMonth 運動背後,是強大的基本面、日益增加的實用性以及迅速增長的社群信心的有力結合。隨著投資者開始認識到RIVER的長期願景,需求加速,流動性改善,動能以驚人的速度建立起來。

RIVER成功的關鍵驅動因素之一是其明確的生態系統策略。該項目專注於建立現實世界的應用案例、可持續的代幣經濟模型,以及為擴展性和速度而設計的高效區塊鏈基礎設施。與短暫的迷因炒作不同,RIVER展現出持續的交易量增長和有機用戶採用,這有助於支撐其巨大的價格升值。

社群參與也扮演了重要角色。社交平台、交易社群和加密影響者積極討論RIVER的進展,形成了強大的網絡效應。隨著越來越多的用戶加入生態系統,信心增強,進一步推動上行動能。這展現了當社群驅動的成長與堅實的項目路線圖相結合時的真正力量。

僅用一個月就達到50倍的漲幅,提醒我們加密市場獎勵早期研究、耐心和對創新的信念。RIVER的表現凸顯了當技術、願景與市場時機完美結合時,新興項目如何超越預期。

儘管市場始終存在風險,

查看原文

- 讚賞

- 4

- 7

- 轉發

- 分享

Miss crypto :

:

HODL 緊握 💪查看更多

快樂的星期天,大家好!我可以說一聲gm嗎?

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多6.47萬 熱度

3.91萬 熱度

3.23萬 熱度

1.45萬 熱度

2.63萬 熱度

熱門 Gate Fun

查看更多- 市值:$3393.1持有人數:10.00%

- 市值:$3466.09持有人數:20.19%

- 市值:$3393.1持有人數:10.00%

- 市值:$3393.1持有人數:10.00%

- 市值:$3413.63持有人數:20.00%

最新消息

查看更多置頂

馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT晒单有“金”喜,在 Gate 广场晒单晒图,瓜分 $10,000!

TradFi 黃金福袋活動震撼上線,每 10 分鐘狂送 1g 真金,交易不停,抽獎不斷!

👉 https://www.gate.com/announcements/article/49357

🎁 50 位幸運用戶 * 每人 $200 倉位體驗券($10 × 20 倍)

參與方式:

1️⃣ 在 Gate 廣場帶話題 #Gate每10分钟送1克黄金 晒单,需包含:

交易或抽獎截圖+簡單體驗分享

2️⃣ 或在廣場創作相關圖片(可使用 AI 創作),並附一句宣傳語,如:

上 Gate App 搶黃金,每 10 分鐘送 1g!

⏰ 1 月 20 日 17:00 – 1 月 25 日 23:59(UTC+8)

Gate TradFi 我看行,黃金福袋衝衝衝!Gate 廣場創作者新春激勵正式開啟,發帖解鎖 $60,000 豪華獎池

如何參與:

報名活動表單:https://www.gate.com/questionnaire/7315

使用廣場任意發帖小工具,搭配文字發布內容即可

豐厚獎勵一覽:

發帖即可可瓜分 $25,000 獎池

10 位幸運用戶:獲得 1 GT + Gate 鸭舌帽

Top 發帖獎勵:發帖與互動越多,排名越高,贏取 Gate 新年周邊、Gate 雙肩包等好禮

新手專屬福利:首帖即得 $50 獎勵,繼續發帖还能瓜分 $10,000 新手獎池

活動時間:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889