分享幣圈內容,享內容挖礦收益

placeholder

飞鱼2026祝福版

- 讚賞

- 3

- 1

- 轉發

- 分享

MrFlower_ :

:

2026 GOGOGO 👊厭倦了毫無進展的停滯代幣嗎?是時候來進行Metamorph ($MORPH)!🦋🚀 就像毛毛蟲變成壯麗的蝴蝶一樣,這個代幣旨在帶來整個投資組合的徹底轉變。我們從小小的繭開始 (,但憑藉社群的力量,我們將突破束縛,破繭而出,飛向月球。

這不僅僅是一個代幣,更是一場變革的旅程。加入我們,一起見證從平凡到非凡的蛻變!

查看原文

這不僅僅是一個代幣,更是一場變革的旅程。加入我們,一起見證從平凡到非凡的蛻變!

市值:$2420.55持有人數:2

0.14%

- 讚賞

- 1

- 留言

- 轉發

- 分享

$啟爪科技 龍蝦大哥回覆我,速度了,名牌衝0xce4edfff00970fc7475b0bd6c192cba0a1234444-----------------------TG神狗🍕群:

查看原文

- 讚賞

- 點讚

- 1

- 轉發

- 分享

诚信交易拒绝黑钱 :

:

坐穩扶好,馬上起飛 🛫CryptoDog

加密狗

創建人@链策研习社一靖哥哥

上市進度

0.00%

市值:

$2424.13

創建我的代幣

#Web3FebruaryFocus

是2024年2月Web3/加密世界的熱門話題,突顯這個月為去中心化技術發展的關鍵時刻。到2026年,2月被描述為Web3的關鍵時期,包含重大里程碑、協議升級以及重要的生態系統事件——尤其是在DeFi、NFT和區塊鏈實際應用方面。

為什麼這很重要?

2月被視為轉折點,將Web3從反應性市場行動轉向真正的實用創新。

本月的重點包括跨鏈協議、流動性優化以及新的DeFi金融解決方案。

行業討論強調新技術的融合、更多機構的興趣以及用例的成熟——意味著Web3正旨在影響日常生活,而不僅僅是交易。

#Web3FebruaryFocus, 你正在關注重大技術升級、重要發布和塑造區塊鏈、DeFi和NFT未來的採用趨勢——現在,實時進行。

是2024年2月Web3/加密世界的熱門話題,突顯這個月為去中心化技術發展的關鍵時刻。到2026年,2月被描述為Web3的關鍵時期,包含重大里程碑、協議升級以及重要的生態系統事件——尤其是在DeFi、NFT和區塊鏈實際應用方面。

為什麼這很重要?

2月被視為轉折點,將Web3從反應性市場行動轉向真正的實用創新。

本月的重點包括跨鏈協議、流動性優化以及新的DeFi金融解決方案。

行業討論強調新技術的融合、更多機構的興趣以及用例的成熟——意味著Web3正旨在影響日常生活,而不僅僅是交易。

#Web3FebruaryFocus, 你正在關注重大技術升級、重要發布和塑造區塊鏈、DeFi和NFT未來的採用趨勢——現在,實時進行。

DEFI-0.91%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#BitwiseFilesforUNISpotETF 機構進入DeFi邁出重要一步

Bitwise資產管理公司已正式向美國證券交易委員會提交S-1表格註冊申請,計劃推出一款與Uniswap (UNI)代幣掛鉤的現貨交易所交易基金(ETF)。如果獲得批准,Bitwise Uniswap ETF將直接持有UNI,為投資者提供受監管的途徑,接觸最具影響力的去中心化金融治理代幣之一。此申請代表著機構加密貨幣產品範疇的一次潛在歷史性擴展,超越比特幣和以太坊,進入DeFi領域。

這一提案特別重要之處在於其範圍與定位。它將成為首個專注於DeFi治理資產而非底層區塊鏈的美國現貨ETF。該基金以信託形式結構,由Coinbase Custody負責保管UNI代幣。這種結構使投資者能通過傳統券商帳戶存取UNI,而無需管理私鑰、錢包或鏈上基礎設施,為傳統市場參與者創造了一個熟悉且合規的進入點。

此申請也反映出機構加密投資策略的更廣泛演變。在比特幣和以太坊現貨ETF成功推出並被採用後,主要資產管理公司正越來越多地探索更專門化的數字資產。Bitwise的舉措顯示出對去中心化金融長期相關性的信心日益增強,也表明機構投資興趣正從核心結算層擴展到應用層協議。

儘管具有長遠意義,UNI的價格反應自公告以來仍相對平淡。持續的疲弱反映出山寨幣市場的更廣泛看空情緒,以及對監管批准時間表和政策標準的不確定性。投資者仍保持謹慎

查看原文Bitwise資產管理公司已正式向美國證券交易委員會提交S-1表格註冊申請,計劃推出一款與Uniswap (UNI)代幣掛鉤的現貨交易所交易基金(ETF)。如果獲得批准,Bitwise Uniswap ETF將直接持有UNI,為投資者提供受監管的途徑,接觸最具影響力的去中心化金融治理代幣之一。此申請代表著機構加密貨幣產品範疇的一次潛在歷史性擴展,超越比特幣和以太坊,進入DeFi領域。

這一提案特別重要之處在於其範圍與定位。它將成為首個專注於DeFi治理資產而非底層區塊鏈的美國現貨ETF。該基金以信託形式結構,由Coinbase Custody負責保管UNI代幣。這種結構使投資者能通過傳統券商帳戶存取UNI,而無需管理私鑰、錢包或鏈上基礎設施,為傳統市場參與者創造了一個熟悉且合規的進入點。

此申請也反映出機構加密投資策略的更廣泛演變。在比特幣和以太坊現貨ETF成功推出並被採用後,主要資產管理公司正越來越多地探索更專門化的數字資產。Bitwise的舉措顯示出對去中心化金融長期相關性的信心日益增強,也表明機構投資興趣正從核心結算層擴展到應用層協議。

儘管具有長遠意義,UNI的價格反應自公告以來仍相對平淡。持續的疲弱反映出山寨幣市場的更廣泛看空情緒,以及對監管批准時間表和政策標準的不確定性。投資者仍保持謹慎

- 讚賞

- 3

- 2

- 轉發

- 分享

楚老魔 :

:

2026衝衝衝 👊查看更多

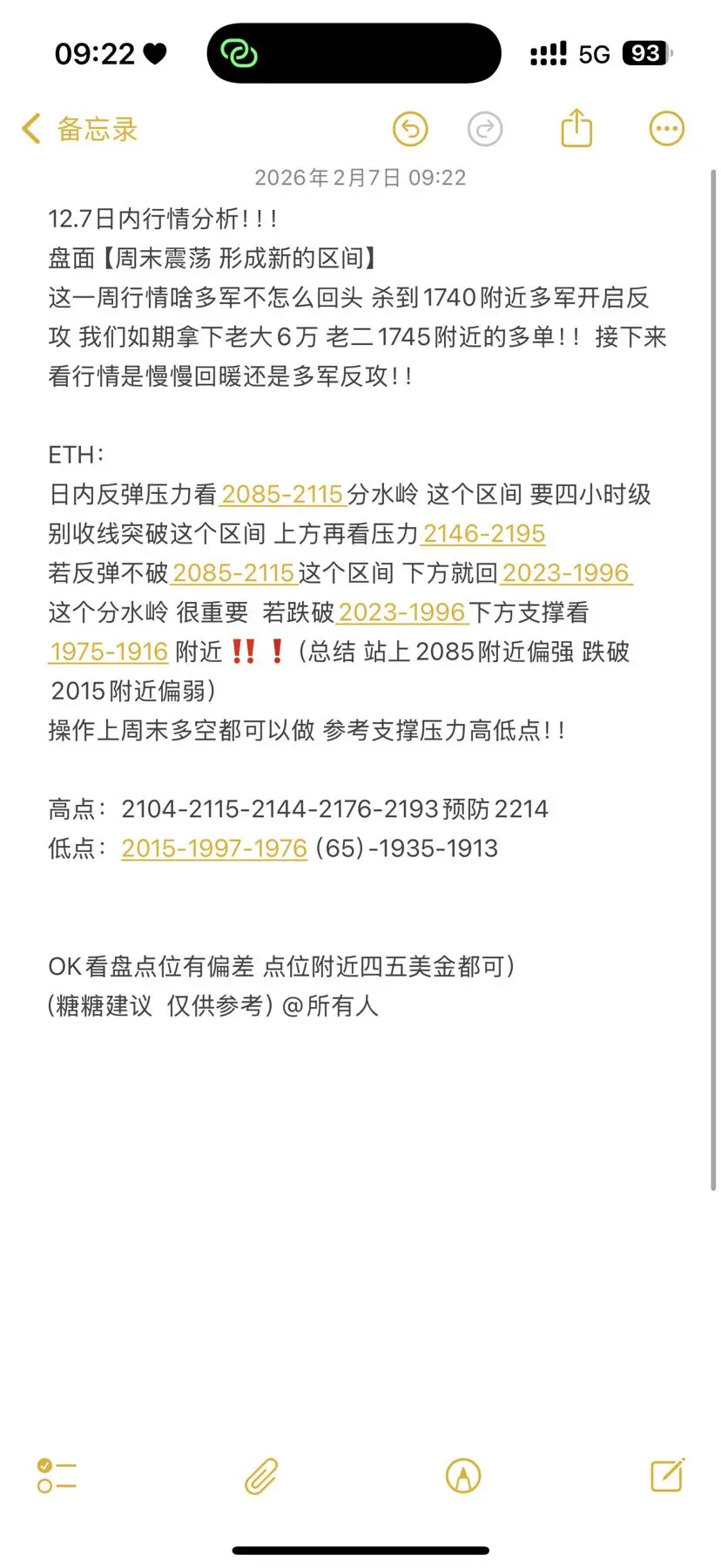

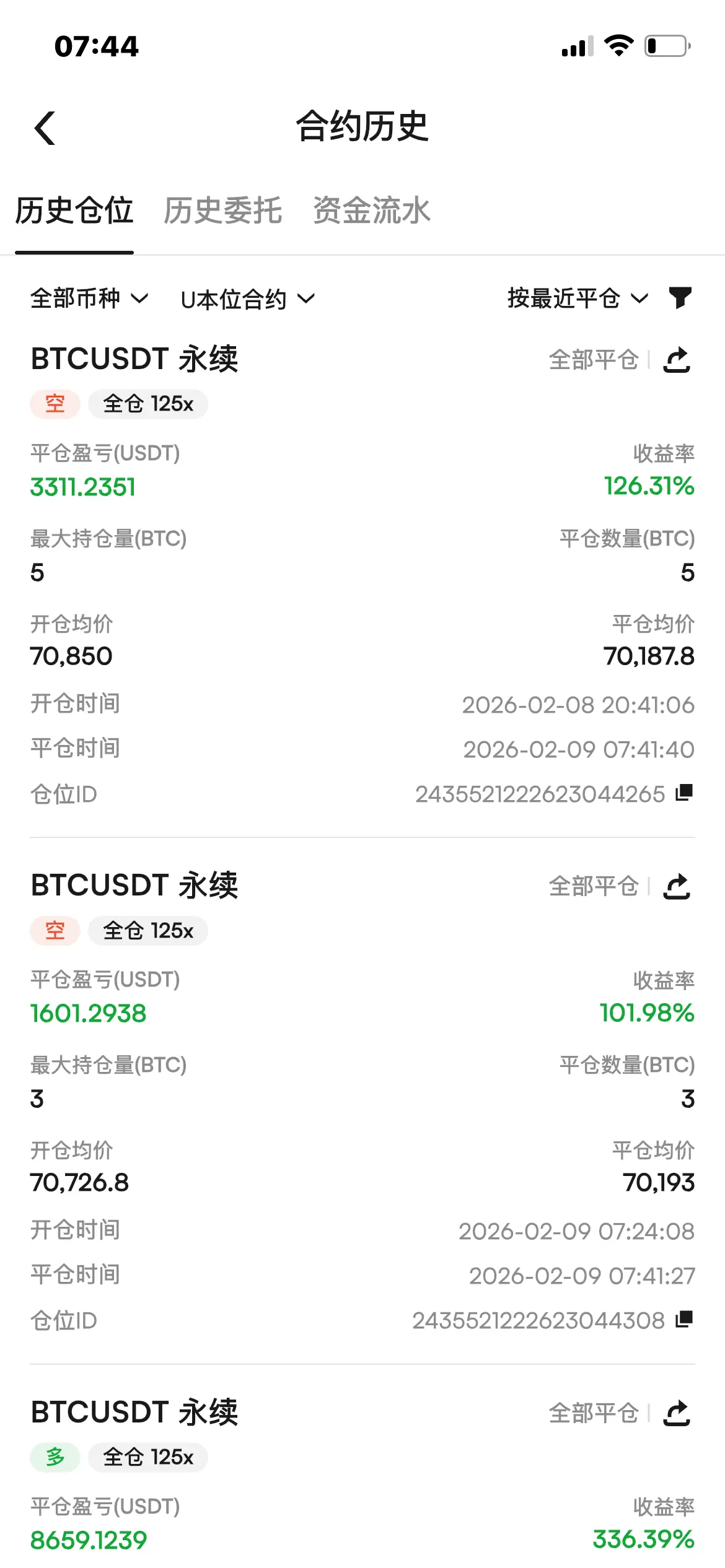

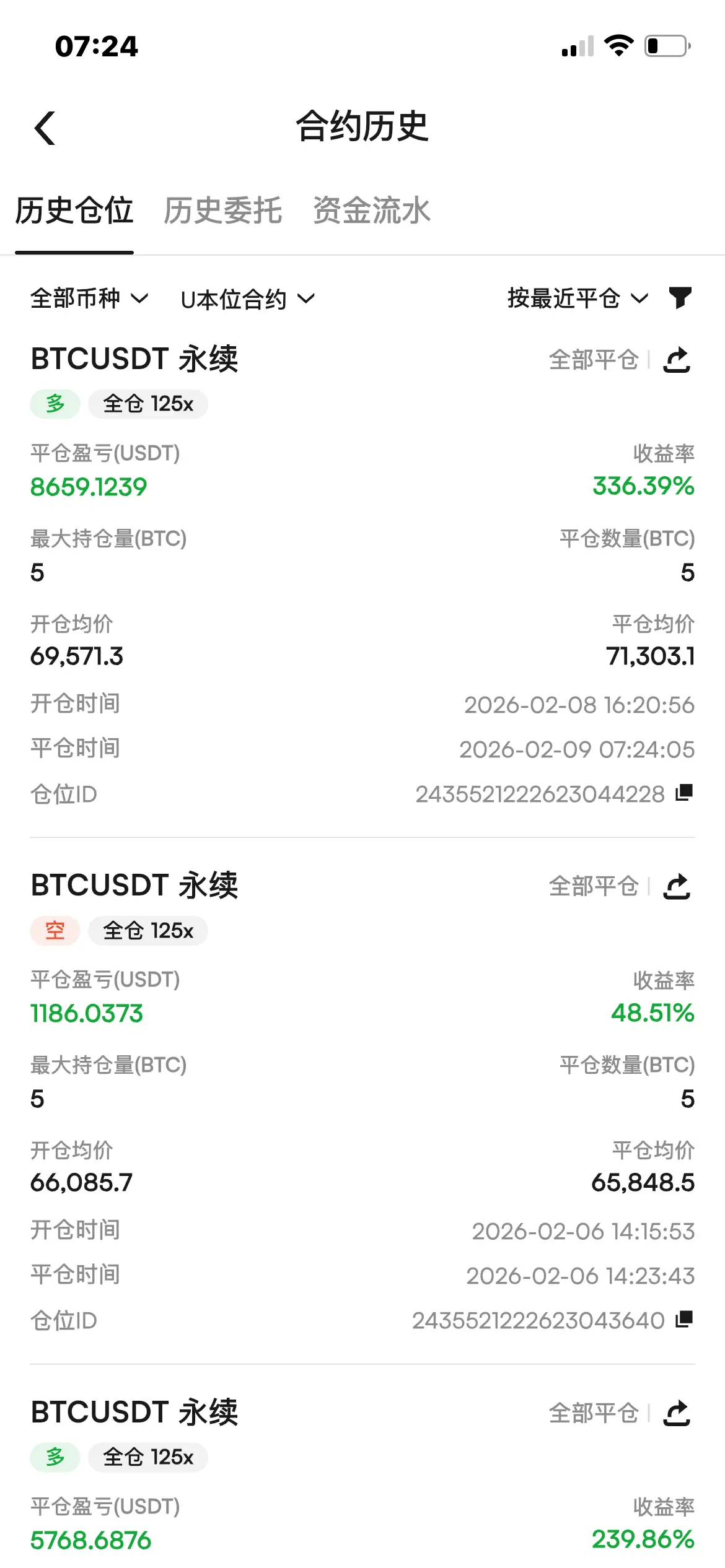

周一開門紅。

昨日69500掛單布局,今日71300完美止盈

學員反手70850空單,70100離場,4900U落袋

疊加多單8650U,十幾分鐘狂攬超萬U

節奏穩、利潤準,跟上就是吃肉#当前行情抄底还是观望?

查看原文昨日69500掛單布局,今日71300完美止盈

學員反手70850空單,70100離場,4900U落袋

疊加多單8650U,十幾分鐘狂攬超萬U

節奏穩、利潤準,跟上就是吃肉#当前行情抄底还是观望?

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

$BTC $USDG

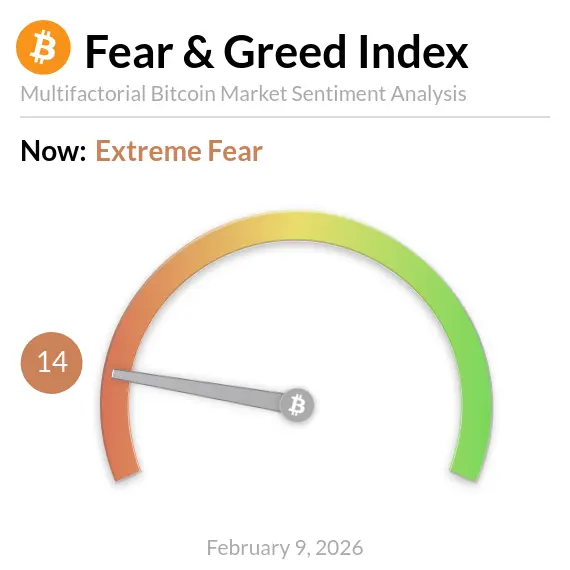

比特幣從126,000美元跌至60,000美元,沒有發生任何「災難性」的消息……

背後到底發生了什麼?

有人認為這只是經濟壓力或地緣政治緊張的結果,

但事實遠比這更深層。 我們正見證著「定價」基因的徹底轉變。

傳統的比特幣模型建立在一個簡單的原則上:

絕對稀缺 (2100萬個單位)。

價格的變動基於「現貨市場」(Spot)的供需關係。

但今天,重心已轉向「衍生品和人工市場」。

通過期貨、ETF基金和期權合約,大型機構可以創造出巨大的「賣壓」而無需在鏈上轉移一個Satoshi (On-chain)。

今日的價格不再反應「持幣者」的信念,

而是反應於流動性水平、

槓桿合約的清算、

以及大型銀行的避險操作。

為什麼這次下跌是「有序的」而不是純粹的恐慌?

假流動性:

衍生品市場擴大了「理論上的」供應,

使得主導力量轉向槓桿交易(Leverage),而非庫存的稀缺。

資產聯動:

到2026年,比特幣不再是孤島。

當對科技股的信心動搖或聯準會預期改變時,

資金會首先撤出風險較高的資產……比特幣居於前列。

遊戲規則的改變:

任命「凱文·沃許」為聯準會主席候選人,並談論縮減資產負債表,向市場傳遞明確訊息:

「廉價流動性時代已結束」。

總結:

我們今天所見的不僅是價格調整,

而是「結構重整」比特幣在全球金融體系中的定價方式。

它已成為一個受「華爾街」規則支配的機構工具,

而

查看原文比特幣從126,000美元跌至60,000美元,沒有發生任何「災難性」的消息……

背後到底發生了什麼?

有人認為這只是經濟壓力或地緣政治緊張的結果,

但事實遠比這更深層。 我們正見證著「定價」基因的徹底轉變。

傳統的比特幣模型建立在一個簡單的原則上:

絕對稀缺 (2100萬個單位)。

價格的變動基於「現貨市場」(Spot)的供需關係。

但今天,重心已轉向「衍生品和人工市場」。

通過期貨、ETF基金和期權合約,大型機構可以創造出巨大的「賣壓」而無需在鏈上轉移一個Satoshi (On-chain)。

今日的價格不再反應「持幣者」的信念,

而是反應於流動性水平、

槓桿合約的清算、

以及大型銀行的避險操作。

為什麼這次下跌是「有序的」而不是純粹的恐慌?

假流動性:

衍生品市場擴大了「理論上的」供應,

使得主導力量轉向槓桿交易(Leverage),而非庫存的稀缺。

資產聯動:

到2026年,比特幣不再是孤島。

當對科技股的信心動搖或聯準會預期改變時,

資金會首先撤出風險較高的資產……比特幣居於前列。

遊戲規則的改變:

任命「凱文·沃許」為聯準會主席候選人,並談論縮減資產負債表,向市場傳遞明確訊息:

「廉價流動性時代已結束」。

總結:

我們今天所見的不僅是價格調整,

而是「結構重整」比特幣在全球金融體系中的定價方式。

它已成為一個受「華爾街」規則支配的機構工具,

而

市值:$1.03萬持有人數:3

39.47%

- 讚賞

- 1

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

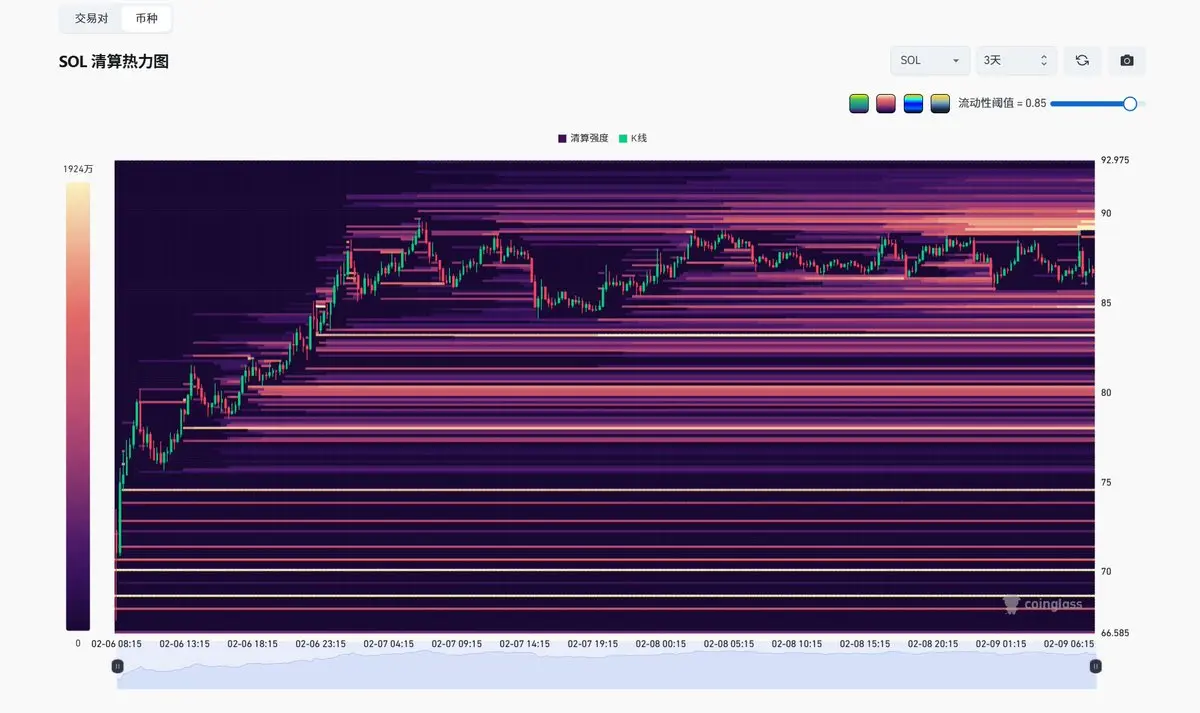

sol 72小時下方滿滿的流動性!

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#CMEGroupPlansCMEToken 未來的機構鏈上金融

如果CME集團推動推出CME代幣,全球金融市場的未來可能會決定性地轉向區塊鏈原生基礎設施,重新定義衍生品、抵押品和結算系統在機構層面的運作方式。這樣的一步將標誌著加密貨幣從一個平行市場轉變為嵌入傳統金融核心結構的一部分。

在未來幾年,CME代幣有望演變成機構交易的基礎結算層,實現幾乎即時的保證金調整、代幣化抵押品轉移以及通過智能合約的自動清算。這將降低操作風險、降低成本,並提高目前依賴複雜傳統系統的期貨和衍生品市場的透明度。

隨著信任和熟悉度的增加,機構採用的速度可能會加快。CME的監管地位以及與全球監管機構的長期合作關係,將使基於區塊鏈的流程更易被保守的金融機構接受。對許多公司來說,通過CME相關基礎設施的接觸,可能是進入鏈上金融的第一個實際步驟,且無需擔心聲譽或合規風險。

比特幣和以太坊可能會從這一演變中獲益。隨著CME期貨市場持續影響價格發現,與代幣化結算的深度整合可能會進一步鞏固BTC和ETH作為機構投資組合中的核心對沖、抵押和流動性資產。隨著時間推移,這可能會加強它們作為金融原始元素的角色,而非純粹的投機工具。

更廣泛的意義在於傳統金融(TradFi)與去中心化金融(DeFi)的逐步融合。一個受監管、由機構支持的代幣可以作為一個受控的門戶,允許資本在中心化交易所、清算所和選定的鏈上協議之間流動。這不會取代去

查看原文如果CME集團推動推出CME代幣,全球金融市場的未來可能會決定性地轉向區塊鏈原生基礎設施,重新定義衍生品、抵押品和結算系統在機構層面的運作方式。這樣的一步將標誌著加密貨幣從一個平行市場轉變為嵌入傳統金融核心結構的一部分。

在未來幾年,CME代幣有望演變成機構交易的基礎結算層,實現幾乎即時的保證金調整、代幣化抵押品轉移以及通過智能合約的自動清算。這將降低操作風險、降低成本,並提高目前依賴複雜傳統系統的期貨和衍生品市場的透明度。

隨著信任和熟悉度的增加,機構採用的速度可能會加快。CME的監管地位以及與全球監管機構的長期合作關係,將使基於區塊鏈的流程更易被保守的金融機構接受。對許多公司來說,通過CME相關基礎設施的接觸,可能是進入鏈上金融的第一個實際步驟,且無需擔心聲譽或合規風險。

比特幣和以太坊可能會從這一演變中獲益。隨著CME期貨市場持續影響價格發現,與代幣化結算的深度整合可能會進一步鞏固BTC和ETH作為機構投資組合中的核心對沖、抵押和流動性資產。隨著時間推移,這可能會加強它們作為金融原始元素的角色,而非純粹的投機工具。

更廣泛的意義在於傳統金融(TradFi)與去中心化金融(DeFi)的逐步融合。一個受監管、由機構支持的代幣可以作為一個受控的門戶,允許資本在中心化交易所、清算所和選定的鏈上協議之間流動。這不會取代去

- 讚賞

- 1

- 1

- 轉發

- 分享

MrFlower_ :

:

2026 GOGOGO 👊jgro

jeger

創建人@Aldi_Nft

上市進度

0.00%

市值:

$2441.37

創建我的代幣

兩歲兒童打開車門,導致六車相撞

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

PAY360 2026 於三月在倫敦聚集6000名支付專業人士 - - #cbdc #ia #pdg

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

$CAVAAbove 紅色阻力帶,向紅色對角阻力線推進的概率非常高

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

吉姆·克拉默表示,他收到消息稱特朗普可能利用近期的下跌來購買比特幣,以支持美國的戰略儲備,並可能在接近 60,000 美元的水平進行儲備的補充

#Bitcoin

#BTC

#CryptoNews

#USBitcoinReserve

#CryptoMarket

$BTC $XRP $GT

查看原文#Bitcoin

#BTC

#CryptoNews

#USBitcoinReserve

#CryptoMarket

$BTC $XRP $GT

市值:$1.03萬持有人數:3

39.47%

- 讚賞

- 1

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多17.08萬 熱度

2.34萬 熱度

39.62萬 熱度

1.04萬 熱度

2.08萬 熱度

熱門 Gate Fun

查看更多- 市值:$2441.19持有人數:20.00%

- 市值:$2441.33持有人數:20.00%

- 市值:$0.1持有人數:10.00%

- 市值:$2424.13持有人數:10.00%

- 市值:$0.1持有人數:10.00%

最新消息

查看更多置頂

#交易員說Gate廣場

跟單交易員訪談來襲!我們將採訪數位收益勝率優秀的交易員,分享他們在廣場記錄交易的體驗。

今天我們請到的是,在廣場分享操盤RIVER 取得10000USDT收益的 TX纏論量化實盤全自動。聽聽他使用Gate廣場記錄交易的心得吧!

更多關於明星交易員

https://www.gate.com/zh/announcements/article/49427Gate 廣場內容挖礦煥新公測進行中!

發帖互動帶交易,最高享 60% 手續費返佣!

參與教程

1️⃣ 報名公測:https://www.gate.com/questionnaire/7358

2️⃣ 用代幣組件 / 跟單卡片發帖,分享行情觀點

3️⃣ 與粉絲互動,促成真實交易

🎁 獎勵機制

• 基礎返佣:粉絲交易即得 10%

• 發帖 / 互動達標:每週再加 10%

• 排名加碼:周榜前 100 再享 10%

• 新 / 回歸創作者:返佣翻倍

活動詳情:https://www.gate.com/announcements/article/49475

加入 Gate 廣場,變身內容礦工,讓內容真正變成長期收益Gate 廣場“新星計劃”正式上線!

開啟加密創作之旅,瓜分月度 $10,000 獎勵!

參與資格:從未在 Gate 廣場發帖,或連續 7 天未發帖的創作者

立即報名:https://www.gate.com/questionnaire/7396

您將獲得:

💰 1,000 USDT 月度創作獎池 + 首帖 $50 倉位體驗券

🔥 半月度「爆款王」:Gate 50U 精美周邊

⭐ 月度前 10「新星英雄榜」+ 粉絲達標榜單 + 精選帖曝光扶持

加入 Gate 廣場,贏獎勵 ,拿流量,建立個人影響力!

詳情:https://www.gate.com/announcements/article/49672